Silakan masukkan kata kunci pada kolom pencarian

Tax Amnesty: Cara Kerja, Kenapa Menguntungkan, Resiko Tidak Ikut

- Ditulis Oleh

- Rio Quiserto

- 4 Agustus 2016

Daftar Isi

Di media massa pemerintah sedang gencar mensosialisasikan tax amnesty. Bahkan Presiden Jokowi pun sampai ikut turun tangan melakukan sosialisasi ke sejumlah kota besar. Namun, yang lebih penting amnesti pajak ini menguntungkan jika kita ikuti. Kenapa dan bagaimana mekanismenya? Program amnesti pajak ini mulai berlaku Juli 2016 hingga 31 Maret 2017. Apa yang paling menarik dari sisi finansial? Ada dua hal yang menurut kami paling menonjol. Pertama, dan yang terpenting, diskon tarif pajak yang signifikan karena turun sampai 0.5% (dari tarif normal 5% sd 30%). Kedua, pembebasan sanksi serta denda atas harta kena pajak yang sebelumnya tidak dilaporkan. Disisi lain, apa resikonya jika tidak ikut? Kita perlu tahu bahwa setelah program amnesti selesai maka di tahun 2018 ada dua kejadian penting terkait pengawasan pajak, yaitu:

- Kerjasama internasional sharing data dan informasi antar negara mengenai data finansial. Kerjasama ini disebut AUTOMATIC EXCHANGE OF INFORMATION (AEOI) yang Indonesia ikut serta di dalamnya.

- Rencana Revisi UU PERBANKAN untuk Keterbukaan Data Bagi Perpajakan.

Dengan penerapan kedua hal ini, kemungkinan besar Wajib Pajak (WP) tidak akan bisa lagi menyembunyikan asetnya (di mana pun) dari otoritas pajak. Yang paling signifikan adalah penerapan AEOI. Dengan AEOI, negara yang terlibat wajib melaporkan transaksi keuangan, termasuk kepemilikan harta, dari non warga negara (non resident) di negara mereka ke negara asal. Misalnya, Singapura harus melaporkan ke Indonesia transaksi dan kepemilikan harta warga negara Indonesia yang ditempatkan di Singapura. Implikasinya, modus penyembunyian harta di negara lain untuk menghindari pajak akan menjadi sulit dilakukan. Karena pihak otoritas pajak akan memiliki bekal informasi keuangan yang cukup lengkap untuk memonitor dan jika perlu mengejar wajib pajak yang nakal.

Apa itu Tax Amnesty?

Dalam website Departemen Keuangan disebutkan bahwa Amnesti pajak adalah program pengampunan yang diberikan oleh Pemerintah kepada Wajib Pajak meliputi penghapusan pajak terutang, penghapusan sanksi administrasi perpajakan, serta penghapusan sanksi pidana di bidang perpajakan atas harta yang diperoleh pada tahun 2015 dan sebelumnya yang belum dilaporkan dalam SPT, dengan cara melunasi seluruh tunggakan pajak yang dimiliki dan membayar uang tebusan. Kalau kami ringkaskan, dalam program ini, WP melaporkan harta yang belum pernah dilaporkan dan mendapatkan pengampunan pajak dengan syarat membayar uang tebusan menggunakan tarif yang lebih murah dibandingkan tarif normal. Dinas Pajak merangkumnya dalam slogan “Ungkap, Tebus dan Lega”. Lalu, bagaimana mekanismenya?

#1 ‘Ungkap’ Harta

Yang paling pertama, WP harus mengungkapkan seluruh harta yang belum dilaporkan pada SPT Tahunan PPh. Apa yang perlu dilaporkan? Amnesti Pajak ini sifatnya self-assessment. Artinya, harta yang akan dilaporkan kepada pajak diserahkan kepada WP dan atas harta yang dilaporkan tersebut tidak perlu dilampiri dokumen pendukung. Tentu saja, itu tidak berarti bahwa WP bisa sembarangan dalam melaporkan harta. Karena sesuai ketentuan, Dirjen Pajak akan mengenakan sanksi (yang cukup besar) jika di kemudian hari menemukan harta WP yang tidak dilaporkan sampai akhir masa tax amnesty.

#2 ‘Tebus’ Tax Amnesty

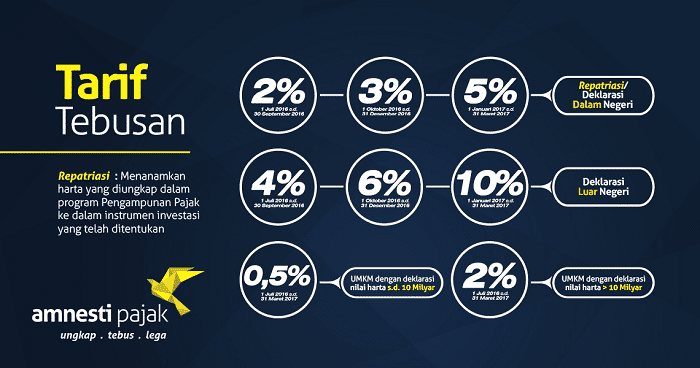

Atas harta yang dilaporkan tersebut, WP harus membayar uang Tebusan. Formulanya adalah 'Tarif X Harta Bersih'. Ada dua komponen dalam formula tersebut, yaitu berapa tarifnya dan bagaimana menilai harta. Kedua variabel ini yang menentukan berapa uang tebusan yang harus dibayarkan. Skema tarif yang sudah diputuskan oleh pemerintah adalah sebagai berikut:

- Tarif: 2%, 3% dan 5% (tergantung kapan diungkapkan) untuk harta yang berada di Indonesia

- Tarif: 2%, 3% dan 5% (tergantung kapan diungkapkan) untuk harta yang berada di luar Indonesia dan jika harta tersebut dialihkan (repatriasi) ke Indonesia (dalam batasan rentang waktu tertentu)

- Tarif: 4%, 6% dan 10% (tergantung kapan diungkapkan) untuk harta yang berada di luar Indonesia dan harta tersebut tidak dialihkan (repatriasi) ke Indonesia

- Tarif khusus UMKM. Untuk WP yang memiliki peredaran usaha s.d. Rp4,8M, tarif adalah: 0,5%, jika pengungkapan harta s.d. Rp10 M; 2%, jika pengungkapan harta lebih dari Rp10 M.

Dari skema diatas, kita bisa melihat bahwa tarif ditentukan oleh lokasi harta, di luar negeri atau di dalam negeri, serta kapan diungkapkan (makin cepat makin rendah tarifnya). Untuk harta yang direpatriasi (dipulangkan), pemerintah memberikan tarif spesial. Bagaimana perhitungan nilai harta yang dilaporkan?

- Harta berupa Kas dilaporkan sesuai nilai nominal

- Harta selain kas dilaporkan sesuai harga/nilai wajar menurut perhitungan WP sendiri.Jika dalam mata uang asing, harus dirupiahkan dengan kurs menteri keuangan pada akhir tahun pajak terakhir. Nilai Wajar adalah nilai yang menggambarkan kondisi dan keadaan aset yang sejenis atau setara BERDASARKAN PENILAIAN Wajib Pajak Dicatat sebagai harga perolehan harta.

#3 Mekanisme Pengajuan

Singkatnya, WP yang ingin memanfaatkan tax amnesty wajib datang ke kantor pajak, lalu membayar tebusan dan melengkapi dokumen Surat Pernyataan. Setelah dokumen lengkap dan dianggap sudah valid, Menteri Keuangan akan mengeluarkan ‘Surat Keterangan Pengampunan Pajak kepada Wajib Pajak’. Secara lebih lengkap, tata cara Tax Amnesty adalah sebagai berikut: Pertama, WP datang ke kantor pajak. Segera memenuhi kelengkapan dokumen yang harus dilampirkan dalam Surat Pernyataan, yaitu:

- Bukti pembayaran Uang Tebusan;

- Bukti pelunasan Tunggakan Pajak bagi WP yang memiliki Tunggakan Pajak;

- Daftar rincian Harta beserta informasi kepemilikan Harta yang dilaporkan;

- Daftar Utang serta dokumen pendukung;

- Bukti pelunasan pajak yang tidak atau kurang dibayar atau pajak yang seharusnya tidak dikembalikan bagi Wajib Pajak yang sedang dilakukan pemeriksaan bukti permulaan atau penyidikan;

- Fotokopi SPT PPh Terakhir; dan

- Surat pernyataan mencabut segala permohonan yang telah diajukan ke Direktorat Jenderal Pajak;

- Surat pernyataan mengalihkan dan menginvestasikan Harta ke dalam wilayah Negara Kesatuan Republik Indonesia paling singkat selama jangka waktu 3 (tiga) tahun terhitung sejak dialihkan dalam hal Wajib Pajak akan melaksanakan repatriasi;

- Melampirkan surat pernyataan tidak mengalihkan Harta ke luar wilayah Negara Kesatuan Republik Indonesia paling singkat selama jangka waktu 3 (tiga) tahun terhitung sejak diterbitkannya Surat Keterangan dalam hal Wajib Pajak akan melaksanakan deklarasi; surat pernyataan mengenai besaran peredaran usaha bagi Wajib Pajak yang bergerak di bidang UMKM.

Kedua, WP membayar uang tebusan, melunasi tunggakan pajak, dan melunasi pajak yang tidak atau kurang dibayar atau pajak yang seharusnya tidak dikembalikan bagi WP yang sedang dilakukan pemeriksaan bukti permulaan atau penyidikan Ketiga, WP menyampaikan Surat Pernyataan (dengan dokumen pendukung dan bukti pembayaran tebusan) ke Kantor Pelayanan Pajak tempat Wajib Pajak terdaftar atau Tempat Lain yang ditentukan Menteri Keuangan. Keempat, WP akan mendapatkan tanda terima Surat Pernyataan. Kelima, Menteri atau pejabat yang ditunjuk atas nama Menteri menerbitkan Surat Keterangan dalam jangka waktu paling lama 10 (sepuluh) hari kerja terhitung sejak tanggal diterima Surat Pernyataan beserta lampirannya dan mengirimkan Surat Keterangan Pengampunan Pajak kepada Wajib Pajak Keenam, dalam hal jangka waktu 10 (sepuluh) hari kerja sebagaimana dimaksud pada ayat (4) Menteri atau pejabat yang ditunjuk atas nama Menteri belum menerbitkan Surat Keterangan, Surat Pernyataan dianggap diterima Ketujuh, WP dapat menyampaikan Surat Pernyataan paling banyak 3 (tiga) kali dalam jangka waktu terhitung sejak Undang-Undang ini mulai berlaku sampai dengan tanggal 31 Maret 2017 di mana Surat Pernyataan Kedua dan Ketiga dapat disampaikan sebelum atau setelah Surat Keterangan atas Surat Pernyataan sebelumnya dikeluarkan.

Kesimpulan

Program Tax Amnesty ini bukan sekedar membantu perekonomian nasional namun yang tidak kalah penting adalah menguntungkan secara finansial. Menguntungkan dari sisi tarif yang jauh lebih murah dan kesempatan terhindar dari resiko tertangkap di kemudian hari karena akan adanya mekanisme pelaporan kepemilikan harta warga negara asing ke negara asal yang membuat kepemilikan harta menjadi sangat transparan. Semoga penjelasan ini membantu kita semua dan mendukung pemerintah mensukseskan program Tax Amnesty.

Bagikan Melalui

Daftar Isi